은행금리는 낮고, 주가가 너무 올랐고…… 투자할 곳이 마땅치 않네요. 적립식펀드 환매한 자금 5천만원이 있는데 어떻게 투자할까요?’

최근 주가지수가 급등하면서 펀드환매가 줄을 잇고 있다. 지난해 가입한 ELS도 조기상환되면서 목돈을 활용한 포트폴리오설계를 의뢰하는 경우가 많이 있다. 그러나 막상 투자할만한 상품을 고르기가 쉽지 않다. 은행예금금리는 뻔하고, 주가는 너무 올라서 부담스럽고, 결국은 위험 중립형 상품을 찾을 수밖에 없는 상황이다. 실제로 위와 같은 사례의 상담이 적잖게 이루어지고 있으며, 필자는 현재의 상황에서 위험중립형 상품으로 상품 포트폴리오를 제시한 사례를 공유하고, 최근 현장에서 자주 문의되는 몇 가지 질문에 대한 필자의 생각을 공유하고자 한다.

저금리추세가 지속되면서 현실적으로 원금보장형 상품의 투자처는 많지 않다. 정기예금 수신금리는 3%대 중후반에 머무른 반면, 물가상승률 또한 3%대를 넘어서면서 세금을 고려하지 않더라도 실질금리 마이너스인 상황이 고착화되고 있기 때문이다. 하물며 경기가 불황인 가운데 신용등급이 양호한 회사의 경우 현금을 상당부분 확보한 상황에서 채권발행 자체가 드물뿐더러 간혹 발행한다손 치더라도 투자자들이 세후 손에 쥐는 금리는 형편없이 낮다. 이처럼 확정형 고정금리가 투자자들의 성이 차지 않는 것이 엄연한 현실에서, 다소 위험을 무릅쓰고 물가를 이기는 주식관련 상품 중 위험도가 상대적으로 낮은 투자형상품으로의 투자흐름은 당연한 것이다.

첫째,

가장 일반적인

둘째, 공모주 랩어카운트에 2천만원을 투자한다.

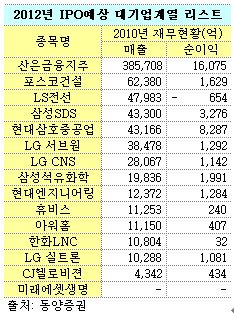

지난해 종합지수는 -9.47%의 하락을 보인 반면, 공모주 수익률은 28.55%에 달했으며 2004년부터 지난해 공모주 수익률은 한번도 마이너스 수익률은 기록하지 않았다. 올해에도 70여 개 기업들이 6~7조원 규모의 기업공개가 예정되어 있어, 지난해에 이어 큰 시장을 형성할 전망이다.

그러나 개인들이 공모주에서 수익을 내기에는 만만치가 않다. 시간, 자금력 그리고 정보력에서 기관투자가들에 비해 뒤질뿐아니라 배정물량 또한 공모물량의 20%밖에 되지 않기 때문이다. 한편 기관투자가(공모주 펀드)에게 배정되는 수량은 60%로 훨씬 많다. 따라서

2천만 원은 공모주에 기관투자자로 분류되어 더 많은 공모주를 배정받는 공모주 랩(펀드)에 투자하기를 권한다.

셋째, 나머지 ELS 수익금은 주식형 인덱스펀드에 적립식으로 투자한다.

최근 유럽발 악재가 산재해 있는 상황에서 각국의 중앙은행들이 양적완화라는 조치를 동원해 악재를 하나씩 거둬들이고 있는 상황이다. 따라서 장기전망을 긍정적으로 판단하여 성장형펀드에 비해 수수료가 절반수준인 인덱스펀드에 분산투자하기를 권한다.

이처럼 5천만 원을 2가지 상품으로 분산투자하여 1년 후 약 4백394천원의 수익을 예상할 수 있다. ELS에 투자하여 매월 발생되는 이자를 재투자함으로써 예금금리의 2.5배에 달하는 안정성향의 포트폴리오로 세후 8.76%의 수익률을 기대할 수 있다

◆ 펀드환매, 수익률은 얼마를 보고 하는게 좋을까요?

최근 주가가 박스권을 횡보하면서 주가가 하락하지 않을까 하는 마음에 얼마의 수익을 보고 환매하는 것이 좋을지에 대한 문의도 많다.

환매에 적절한 펀드 수익률은 투자할 때의 마음가짐을 되새기며 냉정하게 환매에 대응할 필요가 있다. 예를 들어, 생각했던 기대수익률 10% 혹은 20%가 찼다면 그 수익을 확보하는 것이 중요하다. 구슬이 서 말이라도 꿔어야 보배가 되듯이, 아무리 많은 펀드의 평가금액도 주가가 하락하면 지나간 숫자에 지나지 않는다. 목표수익률이 찼다면 과감히 환매하고 다시 적립식으로 투자하면서 기회를 보기를 권한다.

◆ 주식 직접투자를 한다면 어느 업종을 눈 여겨 보는 게 좋을까요?

최근 종합주가지수는 3년 전의 주가지수를 회복했지만 종목별로 느끼는 체감온도는 천차만별이다. 특히 올해의 경우 삼성전자가 시장을 주도하면서 지수 상승을 이끌었고, 상대적으로 실적이 뒷받침 되지 못한 어중간한 업종은 지수상승에도 불구하고 오히려 하락하는 기현상을 보였다.

그간 유동성

당장 유럽발 양적완화인 2차례의 LTRO가 마무리되면서 유동성 장세는 일단락 됐다고 봐야할 것이며, Fed의 오퍼레이션 트위스트가 끝나는 6월까지는 실적장세가 더욱더 심화될 전망이다. 따라서 실적이 뒷받침되는 런던올림픽을 계기로 실적이 호전될 것으로 보이는 IT업종과 건설주를 추천한다.

◆ 올 2분기에 투자자가 유의해야 할 변수가 있다면?

현재 10일 이상 연속 국채수익률이 급등하고 있는 스페인의 상황을 주시해야 할 것이다. 올해 초 4.8%까지 하락했던 스페인 10년 만기 국채수익률이 5.5%를 상회하고 있다. 또한 그간 양적완화를 통해 찍어냈던 유동성이 실물로 스며들어 경제지표가 호전되는지를 확인해야 할 것이다. 그렇지 않고 지금처럼 고수익을 쫓아 위험자산으로 몰린다면 또 한번의 거품이 꺼지는 과정을 경험해야 하기 때문이다.

딸기아빠

'시사경제' 카테고리의 다른 글

| 재미있는 경제 이야기 (0) | 2014.06.19 |

|---|---|

| 국회권력의 비대화 (0) | 2013.05.22 |

| 어느 투자자의 충고 (0) | 2011.08.11 |

| 태풍의 눈 - 팍스넷 별다믄 향기 (0) | 2011.08.09 |

| 현실 -팍스넷 연검 (0) | 2011.08.09 |